原标题:“深圳商管巨头”涉30亿信托贷款纠纷,业绩下滑资金链紧绷

来源:小债看市

近年来,皇庭国际业绩持续下滑,甚至在2020年出现亏损,资金链紧绷之下,其债务纠纷不断,“债务危机”渐行渐近。

01、信托贷款纠纷

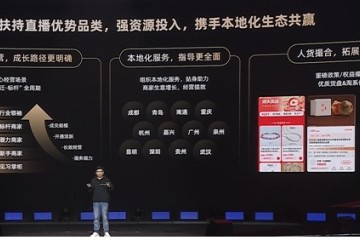

5月19日,皇庭国际(000056.SZ)公告称,因借款合同纠纷,中信信托对公司及相关方提起诉讼,申请查封了子公司融发投资名下皇庭广场的不动产,查封期限为36个月。

涉诉及资产被冻结公告

据悉,2016年皇庭国际子公司融发投资与中信信托签订了《信托贷款合同》,借款金额为30亿元。该笔贷款已于2021年3月31日到期,贷款余额27.5亿元。

因贷款无法续期,中信信托向法院提起诉讼,要求皇庭国际偿还借款本金及利息。

据悉,目前皇庭国际正与其他金融机构沟通上述贷款余额承接相关事宜。

此外,皇庭国际还涉与国民信托借款合同纠纷,导致其及子公司共计21个银行账户被冻结。

2020年6月20日,皇庭国际向国民信托借款3.5亿元,今年3月末国民信托向江苏新扬子造船有限公司(以下简称“新扬子造船”)发出了《信托财产现状分配通知书》,后者取得《信托贷款合同》项下全部债权及相关权利义务。

然而,近日因上述信托贷款合同纠纷,新扬子造船向法院提起诉讼,请求皇庭国际偿还借款本金及利息等,并冻结了其及子公司部分银行账户。

据统计,皇庭国际本次银行账户被冻结金额共计41.94亿元,占其最近一年经审计净资产的0.01%。

截至公告披露日,皇庭国际及其控股子公司尚未披露的未结案小额诉讼、仲裁事项总金额为1.13亿元 。

《小债看市》注意到,由于涉及债务纠纷,皇庭国际除了不动产被查封、银行账户被冻结外,今年以来其第一大股东、第二大股东合计2.44亿股股份被司法冻结,董事长郑康豪100%股份被轮候冻结。

近年来,皇庭国际业绩持续下滑,甚至在2020年出现亏损,资金链紧绷之下,其债务纠纷不断,“债务危机”渐行渐近。

02、流动性异常紧张

据官网介绍,皇庭国际是一家以不动产运营管理为主要业务的集团化上市公司,创建于1983年,由经营零售商业起步。

1993年,皇庭国际改组为股份公司,成为深圳本地唯一一家零售商业类A+B股上市公司,并获评“中国最大的三百家股份制企业”。

皇庭国际官网

从股权结构看,皇庭国际的第一大股东是皇庭投资,持股比例为21.62%,公司实际控制人为郑康豪,其合计持有42.47%股份。

股权结构图

2020年,皇庭国际实现营业收入6.86亿元,同比下降31.24%;实现归母净利润-2.92亿元,同比下降684.99%。

营收、利润双双下滑,皇庭国际称主要因为核心业务商业不动产运营管理受疫情影响巨大,一方面公司为商户减免租金2000多万元;另一方面疫情导致计提减值等影响净利润约2.79亿元。

盈利能力

今年第一季度,皇庭国际业绩再次下滑,实现营业收入1.91亿元,实现归母净利润255.7万元,同比下滑76.79%。

截至今年一季末,皇庭国际总资产为120.61亿元,总负债72.24亿元,净资产48.37亿元,资产负债率59.9%。

《小债看市》分析债务结构发现,皇庭国际主要以流动负债为主,占总负债的65%。

截至同报告期,皇庭国际流动负债有47.18亿元,主要为一年内到期的非流动负债,其短期债务有38.16亿元。

相较于短债规模,皇庭国际流动性异常紧张,其账上货币资金只有3742.98万元,较2020年末大幅下降68%,自有资金与短债间存在巨大资金缺口,短期偿债风险巨大。

除此之外,皇庭国际还有24.06亿非流动负债,主要为长期借款,其长期有息负债合计5.27亿元。

整体来看,皇庭国际刚性债务有43.42亿元,主要以短期有息负债为主,带息债务比为60%。

有息负债高企,皇庭国际融资成本增加。2020年其财务费用为1.07亿元,同比增长38.66%,对利润形成较大侵蚀。

从偿债资金来源看,皇庭国际主要依赖于外部融资,其融资渠道较为多元,主要通过借款、租赁、应收账款、股权以及股权质押等方式融资。

截至2020年末,皇庭国际的控股股东皇庭投资已质押2.32亿股公司股份,股权质押率为91.43%,郑康豪股权质押率达52.69%,高质押率背后隐藏着平仓风险。

控股股东股权质押情况

总得来看,近年来皇庭国际业绩持续下滑,甚至在2020年出现亏损;短期债务增长较快,在手资金却持续萎缩,短期偿债风险较大;控股股东和实控人股权质押率较高,存在一定平仓风险。

03、潮汕商帮“二代”

郑康豪为潮汕商帮“二代”,其父为祖籍广东潮阳的郑世进,是深圳最早的开发建设者之一,被称为“深圳的拓荒牛”。

早年,郑世进工程兵转业后投身特区建设,后来从建筑行业切入房地产,创立深圳恒浩房地产有限公司。

短、平、快的经营理念,使得郑世进开发的皇庭系列楼盘热销市场。

2005年,儿子郑康豪接班,并成立皇庭集团,公司开始快速扩张。他通过并购、控股等手段向市政工程、地产开发、建筑工程、物业管理、工程监理等多条线路出击。

皇庭集团实际控制人郑康豪

2010年,郑康豪控股上市公司深国商,后者是深圳零售业高档商场领跑者,五年后公司更名为皇庭国际。

但随后几年,皇庭国际业绩低迷、负债累累,营收甚至多年未能过亿。

从2016年开始,皇庭国际寻求转型,寻求横向整合、纵向拓展商业运营和商业资产管理的运营管理服务战略,发力金融领域。

2017年,皇庭国际迎来高光时刻,这家郑康豪独立掌控的企业,十多年来首次真正盈利。

同时,郑康豪在金融领域完成了布局,其中最轰动的为取得同心投资基金、同心小额再贷款的控制权。

同心基金与“同心俱乐部”一样,由深圳最具影响力的众多企业大佬发起,信义集团李贤义、鹏瑞集团徐航、康美药业马兴田、佳兆业郭英成、京基集团陈华、香江集团翟美卿等都是同心基金的股东兼董事,这阵容堪称深圳地产业最牛“朋友圈”。

值得注意的是,也是从这一年起,郑康豪先后两次卷入风波。

2017年11月,郑康豪因个人原因被有关机关要求协助调查,直到次年2月才返岗履职;2018年10月郑康豪再次被有关机关要求协助问询,一个月后归来。

受这两次风波冲击,从2018年10月开始皇庭国际股价出现持续性暴跌。

皇庭国际股价走势

另外,随着金融监管趋严,去金融化成为上市公司的大势,皇庭国际的金融化转型不得不调头。2018年皇庭国际出售了同心基金22.34%股权,不再成为控股股东。

如今,皇庭国际主业不济,还深陷债务旋涡,其将如何化解债务困局,《小债看市》将持续关注。

责任编辑:赵思远

原标题:深圳商管巨头皇庭国际涉30亿信托贷款纠纷业绩下滑资金链紧绷