(原标题:"黑色三月"暴赚3612%!这基金火爆全球,怎样把"黑天鹅"变成"印钞机"的?)

我国基金报见习记者 李迪

三月,全球商场哀嚎不断,美股三大指数均跌超10%。

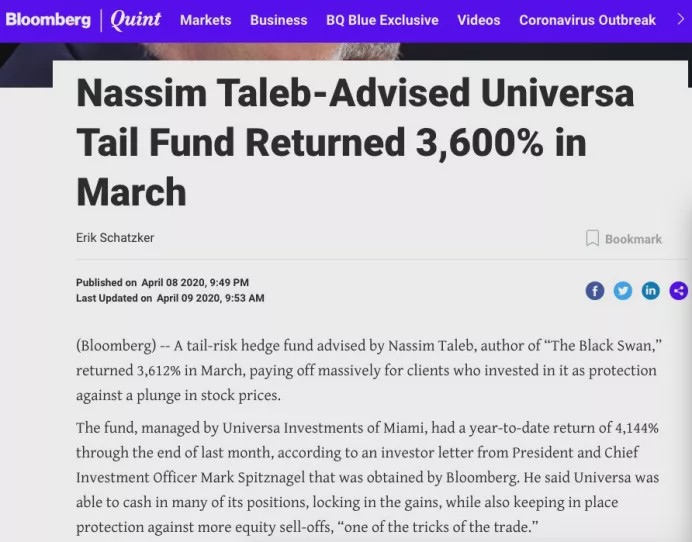

而在这触目惊心的三月,Universa Investments旗下被称为“黑天鹅事情基金”的尾部危险战略基金却录得3612%的净报答率,可谓是熔断中的印钞机。

三月爆赚36倍

《黑天鹅》作者是其出资参谋

据路透社美国时刻4月8日报导,基金公司Universa Investments在一封内部出资者信中写道,该公司办理的采纳“尾部危险战略”的对冲基金在3月份产生了3612%的净本钱报答,本年以来报答率高达4144%。

Universa Investments公司并未宣布采纳“尾部危险战略”的基金所办理的资金规划及占公司总AUM的份额。关于致出资者信的内容,该公司发言人也不予置评。

该基金能在商场受新冠肺炎冲击时取得惊人收益,首要得益于其小众的出资战略——“尾部危险战略”(tail risk),该战略也被称为黑天鹅战略。

尾部危险是指在巨灾事情发作后,直到合约到期日或丢失发展期的期末,巨灾丢失金额或证券化产品的结算价格还没有被精确确认的危险,黑天鹅基金以拿手办理尾部危险著称,黑天鹅战略也常被作为尾部危险战略的别称。

黑天鹅战略的相关理论,首先在《黑天鹅》(The Black Swan: The Impact of the Highly Improbable)一书中被提出并得到体系阐释,而该书作者Nassim Taleb刚好便是Universa Investments公司的出资参谋。

Nassim Taleb在9·11和次贷危机前,均曾经过很多买入行权价格很低、无价值百科的认沽权证来做空股市,两次做空成功后身价暴升,业界更是戏谑地称他是“像买彩票相同做股票”。

Universa Investments的创始人Mark Spitznagel,也是《黑天鹅》作者的“门徒”,出资理念深受Nassim Taleb的影响,二人同事超二十年。

据公司官网,该公司自2007年建立之初,便专心于尾部危险战略(tail risk hedging),该公司也是第一个将该战略体系化的组织。

在次贷危机中,这家基金公司一战成名。2008年,Universa Investments的年化报答率超越100%。

2015年8月24日,在这被全球财经媒体称为“黑色星期一”的一天中,美股开盘不久即熔断,道指和纳指单日跌幅均超3%,Universa Investments却逆市盈余,经过期权提早做空美股,当天狂赚10亿美金,取得挨近20%的收益率。

“真实的崩盘还没到来”?

Mark Spitznagel曾屡次说到,(关于美股)政府更大程度的干涉,往往意味着人们将看到更大起伏的崩盘。

近期美联储动作一再,既推出零利率又敞开无限量QE,显着契合“更大干涉”这样的一种状况。

Mark Spitznagel也坚持慎重失望的情绪,在4月最新的致出资者信中,他写到,“展望未来,国际仍深陷金融泡沫中”,他以为现在的崩盘还远远没有结束,当时的病毒大盛行只是有戳破泡沫的危险。

他还提示道,“官员们或许用光一切办法使泡沫胀大。”

此前,Mark Spitznagel于本年3月在华尔街日报上宣布评论称,人们不需求过多的忧虑自己错过了这次崩盘的抄底时机, “真实的崩盘没有到来,现在崩盘只抹去了股市几个月的涨幅,我觉得真实的崩盘或许会使人们十年以来的股市收益荡然无存。”

他表明,在现在的泡沫下,股市存在体系性危险且非常软弱,传统对冲基金无法猜测更无法抵挡或许发作的崩盘。

在本年2月,他在承受彭博社电视采访时也说到,没有基金能够精确猜测新冠的发作和敏捷延伸。

但他也说到,即便不对这种“黑天鹅事情”进行任何猜测,只需购买“尾部危险战略基金”维护自己的出资组合,也有必定的或许在商场崩盘中“毫发无伤”。

他在上述致出资者信中表明,出资者仅需将出资组合中3.3%以上的资金出资Universa旗下的“尾部危险战略”基金,其他资金被迫装备标普500,即可在3月的股市大跌中取得正收益。

这相似买稳妥的原理,人们无需估计疾病、洪水、事故等危险事情是否发作、何时发作,只需日常花少部分本钱购买稳妥,即可躲避危险。

而在Mark Spitznagel眼里,“尾部危险战略”基金便是出资组合的“稳妥”。在平常股市继续向好时,花较廉价的价格买入看跌期权一类的看空财物,就像每个月付稳妥账单相同。

他以为近期全球的剧烈商场动摇表明,“再聪明的出资者也需求尾部危险战略基金的维护。”

在美股崩盘之前,Mark Spitznagel曾发文炮轰巴菲特的“买入并持有”战略(Buy-and-hold)不能有效地躲避危险,也并不合适当下的商场。他还表明,即便股市在美联储低利率的影响下一向体现不错,但若商场呈现剧烈动摇,采纳“买入并持有”战略往往难以跑赢均匀收益。

而近期剧烈动摇的行情,也某些特定的程度上印证了Mark Spitznagel的观念。据Market Insider预算, 自新冠肺炎导致商场崩盘以来,巴菲特旗下的伯克希尔亏本或许超越700亿美金。而假如巴菲特在大跌前有不定期购买必定份额尾部危险基金的习气,或许会削减一部分丢失。

但就像在疾病呈现预兆后再买重疾险往往不来不及相同,《黑天鹅》作者Nassim Taleb在3月底承受媒体采访时也表明,现在才对“尾部危险”进行对冲的话,或许为时已晚。

多家“黑天鹅基金”近期体现亮眼

依据对冲基金数据库Eurekahedge的数据,采纳尾部危险战略的基金一共办理46亿美元的财物。本年二月,该类基金的全体收益为14.5%,三月为11.09%。(因为对尾部危险战略基金的详细区分存在必定差异,不同研究组织对该类基金的收益率数据的测算存在小幅差异)

Eurekahedge猜测,该类基金在2020年全年的收益将在32%~41%之间。

除Universa Investment体现突出外,还有几家采纳“尾部危险办理”战略的基金近期也收成颇丰。

本年2月,伦敦对冲基金36南部本钱投顾(36 South Capital Advisors)在当月的商场跌落中取得了巨大的收益,报答到达了25%以上。该基金表明,2月是其自2008年以来体现最好的一个月,该公司还以为未来或许会呈现更微弱的体现。

三月下旬,路透社也报导了另一家专心尾部危险办理的基金公司——Saba在商场跌落时的优异体现,3月13日单日,Saba旗下的尾部危险基金取得了175%的收益。

Saba公司的首席出资官Boaz Weinstein表明,“本年的收益很或许会激起人们的出资爱好。”现在,Saba本年现已取得了5亿美元的出资,而Boaz Weinstein对全年新进资金的总额约束仅为10亿美元。

Boaz Weinstein也说自己从未想过崩盘是由病毒形成的,“但咱们长期以来一向深信要为急剧的跌落做好预备”。

一支采纳“尾部危险办理”战略的ETF基金Cambria Tail Risk ETF也在3月取得12.04%的好成绩,本年以来该基金净值增加23.49%。

该基金首要出资于中期美国国债和股票看跌期权,因为首要对冲商场跌落和动摇性上升的危险,在商场上涨或动摇性下降的一些年份,该基金屡次为出资者带来负报答。现在,该基金自建立以来的报答为-0.88%。

在股市上行时往往体现欠安,其实是多家尾部战略危险基金的通病。

依据Eurekahedge的数据,这类基金在2011年取得16.4%的报答后,尔后接连8年报答为负,2012年全年的亏本则到达21%。

坚持做空却在牛市中“稳赚”

Universa的出资战略有何不同

作为一支以“看空”为主的基金,Universa Investments不只能在短期商场大跌时取得较高报答,长期来看,在美股十年牛市中该公司仍然能够跑赢标普。

据华尔街日报,该公司在致出资者信中称,到2018年2月,十年内,Universa Investments取得了12.3%的复合年收益率,这比只是追寻标普500指数的收益率要高。同期,标普500的复合收益率约7.4%。

而即便“黑天鹅”和美股崩盘在本年曾经一向没有到来,Universa Investments仍然没有终年亏本,这一方面因为该公司在短期的大跌中取得的巨额盈余能厚增基金收益,另一方面因为该公司一般仅小仓位装备黑天鹅战略,剩下仓位被迫出资标普500。

据华尔街日报报导,2018年,Universa Investments公司只将3.3%的仓位装备到与尾部危险战略有关的对冲基金之中。据悉,Cambria Tail Risk ETF装备在尾部危险战略上的财物在10%左右。

此外,该公司一般在价格廉价的时分买入看跌期权,这进一步将做空的全体本钱控制在了较低水平。

Mark Spitznagel也表明,他并不知道美股崩盘何时到来,因此一般挑选购买看跌期权,特别是在价格廉价的时分。这些期权合约在股市跌落的时分能带来收益,假如商场没跌,到期时它们便是废纸。

Saba的首席出资官Boaz Weinstein也持相同观点,他表明Saba做空的方法一般是对巨额、长期报答进行廉价押注,因此并不会对出资组合的收益形成较大连累。

2017年,美股动摇性跌至前史低位,很多人觉得买入“看空”类财物会大概率打水漂。但Mark Spitznagel却觉得,因为动摇性极低,期权价格也很低,“自己几乎就像个糖块店里的小孩。”

2018年2月份,VIX惊惧指数敏捷上涨,一度打破前史高位,Universa Investments又一次赚得盆满钵满。

华尔街日报评论称,Universa Investments基金并不是押注于导致危机的一些无法猜测的所谓“黑天鹅”事情,而是押注于可猜测的事情,即由央行前所未有的影响办法所形成的反冲式反弹。

博客网站Zerohege上也有基金司理以为,Mark Spitznagel的出资理念并不是朴实赌博,而是对人道的押注:出资者们在阅历了长时刻的平稳上涨、取得巨大收益之后,其自信心往往会胀大,而那正是某些事将变得极端糟糕的几率最高的时分。